Daňové přiznání za rok 2024

Podávání daňového přiznání je věc, která každý rok děsí i nás, Čechy :-). Ve většině případů to však není tak složité, jak to vypadá! V některých případech není nutné daňové přiznání vůbec podávat a častokrát vám s vyúčtováním daně pomůže zaměstnavatel. Důležité je především vědět, zda povinnost podat přiznání máte či ne a zda máte možnost uplatnit slevy na dani. Následující článek vám pomůže se v této problematice zorientovat.

Než se do toho pustíme, pojďme si vysvětlit několik důležitých výrazů.

Tzv. “Růžové prohlášení” (Prohlášení poplatníka daně z příjmu fyzických osob) je formulář, který vám umožňuje uplatnění měsíční slevy na dani. Pokud máte víc než jednoho zaměstnavatele současně, prohlášení můžete mít podepsáno za kalendářní měsíc jenom u jednoho z nich. V případě, že byste změnili v průběhu roku zaměstnavatele, můžete po skončení starého pracovního poměru podepsat prohlášení u nového zaměstnavatele. Při podepsání formuláře uvádíte, na jaké měsíční slevy máte nárok. Zaměstnavatel vám podle toho upraví výšku zálohové daně, kterou odvádí státu.

Zálohová daň – pokud jste u zaměstnavatele podepsali růžové prohlášení, bude vám z příjmu odvádět zálohovou daň. V rámci ročního zúčtování však můžete uplatnit různé slevy, nebo si odvedenou daň snížit, tj. je velká pravděpodobnost, že vám finanční úřad (FÚ) vrátí část záloh, které jste odvedli.

Srážková daň je daň z příjmu ve výši 15 %. Srážková daň se využije, pokud zaměstnanec u zaměstnavatele nepodepsal růžové prohlášení a jeho hrubý příjem nepřekročil 10 000 Kč. V tom případě se vám automaticky strhne 15 % vašeho příjmu a nemusíte nic řešit. Nejčastěji se se srážkovou daní setkáte u zaměstnání mimo hlavní pracovní poměr – tedy na dohodu o provedení práce (DPP, příjem do 10 000 Kč) nebo dohodu o pracovní činnosti (DPČ, příjem do 4000 Kč).

Daňový domicil určuje, ve kterém státu jste povinen platit daně, t,j. ve kterém státu jste daňový rezident. Daňový rezident ČR zde pobývá více než 183 dní v roce (i nesouvisle), má v ČR bydliště i středisko životních zájmů (bydlí zde s rodinou, vykonává zde samostatnou výdělečnou činnost = podniká, nebo je zde zaměstnán). Daňový domicil nezávisí na vašem státním občanství, potvrzení o daňové rezidenci vám vystaví na požádání finanční úřad. Více informací o daňovém domicilu naleznete v přehledném článku od Brno Expat Center.

Kdo nemá povinnost podat daňové přiznání:

- Zaměstnanec, který měl v průběhu roku příjmy od jednoho zaměstnavatele a z těchto příjmů byla odvedena zálohová daň, může požádat svého zaměstnavatele, aby mu provedl roční zúčtování daně. Udělejte to ale nejpozději do 15. 2. 2025. Předložte všechna potvrzení o zdanitelných příjmech a doložte nárok na slevy na dani a daňová zvýhodnění (viz níže). To samé platí, když jste v průběhu roku byli zaměstnáni postupně u více zaměstnavatelů. V tomto případě požádejte o roční zúčtování daně posledního zaměstnavatele.

- Osoba, která měla v průběhu roku pouze příjmy zdaněné srážkovou daní (typicky DPP do 10 000 Kč a nikde nebylo podepsané prohlášení k dani, tzv. růžové prohlášení).

- Osoba, která měla příjmy od jednoho, nebo postupně od více zaměstnavatelů (zdaněné zálohovou daní) a příjmy zdaněné srážkovou daní (typicky hlavní pracovní poměr + DPP do 10 000 Kč)

- OSVČ, která během roku 2024 platila paušální daň a neporušila kritéria pro paušální daň.

TIP: I když nemáte povinnost podat daňové přiznání, může to pro vás být výhodné, zejména pokud máte nižší příjmy a v průběhu roku jste neuplatňovali slevy na dani.

Kdo má povinnost podat daňové přiznání:

- Osoba, která pracovala (byť jeden měsíc) současně pro dva zaměstnavatele a z obou zaměstnání byla odvedena zálohová daň z příjmu (hrubý příjem byl vyšší než 10 000 Kč u každého ze zaměstnavatelů).

- Osoba, jejíž další příjmy mimo příjmů ze zaměstnání (tzv. příležitostné příjmy, na které nemá živnostenské oprávnění) přesáhly 30 000 Kč. Částkou se rozumí hrubý příjem, před odečtením případných výdajů.

- Osoba, která má pravidelný příjem z pronájmu.

- Osoba, která má aktivní živnostenský list, ale neplatila paušální daň, nebo porušila její režim

- Osoba, která má příjmy z kapitálového majetku (akcie, cenné papíry, kryptoměny atp.)

- a další specifické případy, pokud nesplníte podmínky pro osvobození příjmů dle §4, 4a a 4b zákona 586/1992 Sb.

Termíny a způsob pro podání

Daňové přiznání můžete podat třemi způsoby:

- Do 1. 4. 2025 v papírové podobě (osobně na FÚ, nebo poštou)

- Do 2. 5. 2025 elektronicky (přes portál mojedane.cz nebo přes datovou schránku)

- Do 1. 7. 2025 pokud zpracovává a podává daňový poradce

Na podání přiznání můžete použít zjednodušený, nebo plnohodnotný formulář. Zjednodušený (dvoustránkový), je určený pro daňové poplatníky s příjmy pouze ze závislé činnosti (zaměstnání). Plnohodnotný formulář (čtyř stránkový) vyplňují živnostníci a ostatní poplatníci s více příjmy. Na webových stránkách finančního úřadu naleznete formulář s podrobným manuálem i v anglickém jazyce, vyplněný musí být ale v češtině!

Pozor! Pokud vlastníte datovou schránku, jste povinni podat daňové přiznání elektronicky!

Můžu si nějakým způsobem snížit odváděnou daň?

Ano! Každý zaměstnanec má nárok na základní slevu na poplatníka. Další slevy na dani a daňová zvýhodnění pak závisí na tom, zda jste či nejste daňový rezident ČR, t.j. zda máte potvrzení o daňovém domicilu v ČR. (vysvětleno výše)Pozor! Osoby, které se zdržují na území ČR pouze za účelem studia nebo léčení, jsou vždy daňovými nerezidenty ČR.

Daňový rezident ČR:

- Daní v ČR všechny příjmy. I ty, které má ze zahraničí.

- Má nárok na všechny nezdanitelné části daně, všechny slevy a daňová zvýhodnění.

Daňový nerezident ČR, ale rezident EU/EHP:

- Má nárok na všechny nezdanitelné části daně, všechny slevy a daňová zvýhodnění pouze v případě, že:

- 90 % všech příjmů získá v ČR

- samostatně, nebo prostřednictvím daňového poradce podá daňové přiznání a přiloží potvrzení o zahraničních příjmech (pokud takové příjmy měl)

Daňový nerezident ČR i nerezident EU/EHP

- Má nárok pouze na základní slevu na poplatníka.

Odpočty (nezdanitelná část základu daně) – Co si můžete odečíst od základu daně?

Za splnění určitých podmínek to jsou:

- Úroky z hypotečního úvěru a dalších obdobných úvěrů,

- dary na dobročinné účely, včetně bezplatného darování krve či krevní plazmy (ve formuláři daňového přiznání označené jako bezúplatné plnění),

- pojistné na penzijní připojištění,

- pojistné na soukromé životní pojištění

- a další viz § 15, Zákon 586/1992 o daních z příjmu.

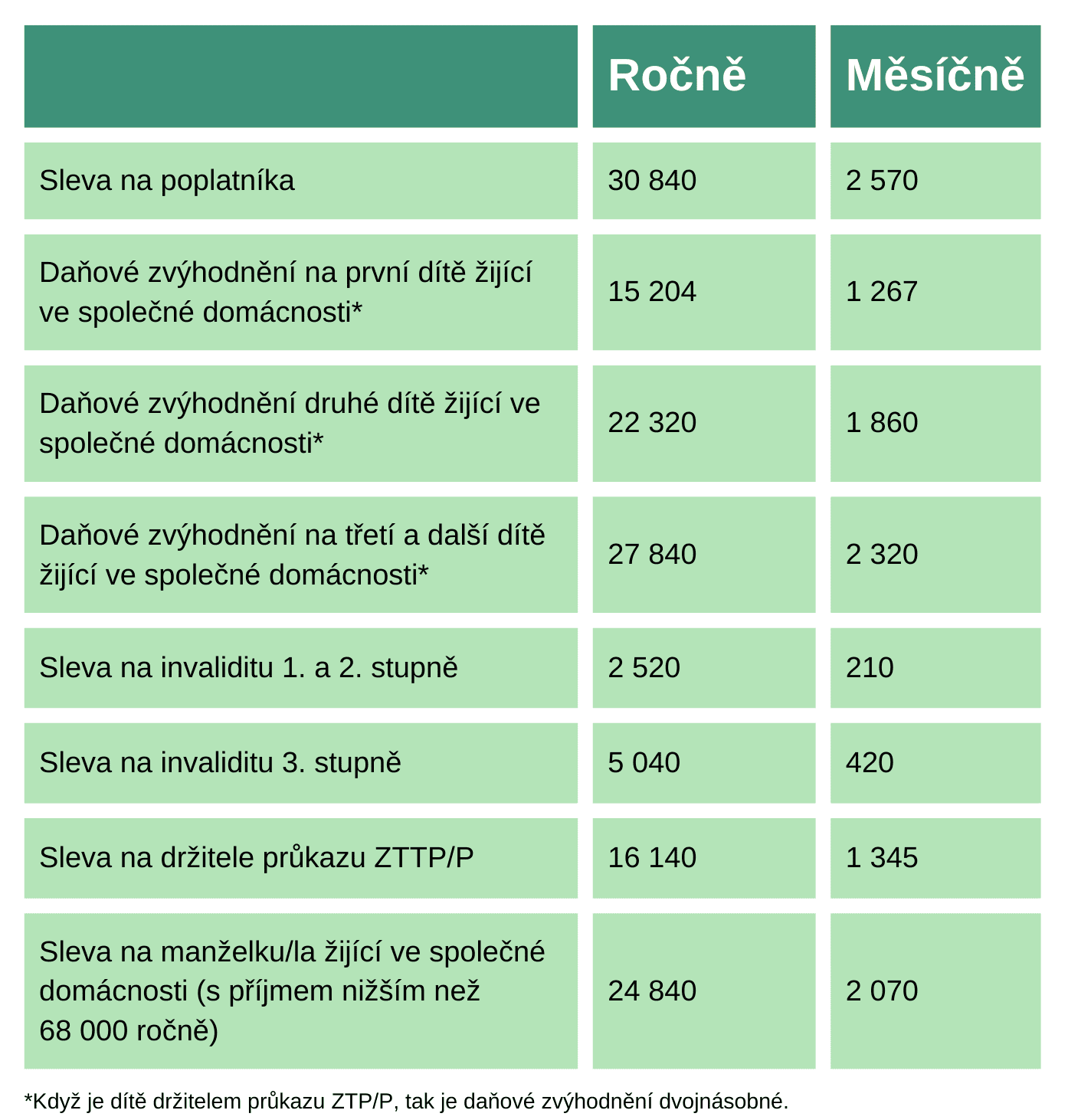

Slevy na dani – Co si můžete odečíst od již vypočtené daně?

Podrobnosti a podmínky §35ba, §35bb, §35bc, Zákon 586/1992 o daních z příjmů

Každý zaměstnanec i podnikatel může své daně snižovat o slevy na dani nebo též daňová zvýhodnění. Některé z nich můžeme využít u svého zaměstnavatele již v měsíční mzdě (např. slevu na poplatníka/na dítě), některé se smí využít až po konci roku v daňovém přiznání nebo při ročním zúčtování, které nám udělá zaměstnavatel. Nárok na slevu na poplatníka se nijak nedokládá, ostatní je nutno doložit (rodné listy dětí, prohlášení manželky/la, potvrzení zaměstnavatele druhého z poplatníků apod.). Nezapomeňte proto s daňovým domicilem doložit i všechny dokumenty, které prokáží, že na slevu máte nárok.

Pozor! Vyživovaný manžel/ka musí pečovat o dítě mladší 3 let. Pokud manžel/ka pečoval/a o dítě jen část roku, sleva se počítá jenom za měsíce kdy byl/a vyživován/a.Pokud s vámi vaše dítě/manželka/manžel nežijí ve společné domácnosti, nemůžete na ně uplatnit slevu na dani.

Daňové přiznání můžete vyplnit online s pomocí elektronického průvodce. Ten vám ve zjednodušené formě s použitím nápovědy řekne, co se má do kolonky vyplnit, a sérií otázek ano/ne zjistí, zda budete uplatňovat nějaké odečty nebo slevy. Na konci formuláře se vám pak zobrazí přeplatek, který vám bude vrácen, případně nedoplatek, který musíte FÚ doplatit. Vyplněné přiznání pak můžete vytisknout, podepsat a odnést na finanční úřad dle místa svého bydliště, nebo ho můžete poslat elektronicky použitím datové schránky.

V případě, že máte příjem z vícero zdrojů (HPP, DPP, živnost, akcie, pronájem, příjmy ze zahraničí atp.) je lepší se obrátit na účetní firmu nebo daňového poradce, který vám přiznání po doložení všech dokladů zpracuje.

Doufáme, že vám článek objasnil základní pravidla (ne)podávání daňového přiznání. V případě, že byste potřebovali tlumočení na finančním úřadu za účelem získání potvrzení o daňovém domicilu, můžete kontaktovat naše interkulturní pracovníky.

Další doporučené články k přečtení:

https://portal.gov.cz/en/informace/personal-income-taxes-INF-293