2024年纳税申报表

报税是一件连我们捷克人每年都会恐惧的事情:-)。不过,在大多数情况下,报税并不像看起来那么复杂!在某些情况下,您根本不需要递交纳税申报表,通常您的雇主会帮助您报税。重要的是要知道自己是否有义务报税,以及是否可以申请税收抵免。以下文章将帮助您了解相关问题。

首先,我们来解释几个重要的术语。

所谓“ 粉红单“( 自然人工资税声明):是一种允许您申请每月所得税折让的表格。如果您同时有一个以上的雇主,每个日历月只能在一个单位填写。如果您在一年中换过雇主,可以在旧工作结束后与新雇主签署声明单。在签署表格时,注明每月可享受哪些折让。您的雇主将相应调整您向国家缴纳的预付税额。

预缴税款:如果您在雇主那儿签署了粉红单,将会为您的收入预缴税款。不过,作为年度报税的一部分,您可以申请各种折让或税收抵免,也就是说,税务局(FÚ)很有可能会退还您已缴纳的部分预缴税款。

预扣所得税是 15%的所得税。 如果雇员未与雇主签署粉红色声明,且其毛工资不超过 10 000 克朗,则使用预扣税。在这种情况下,15% 的收入会被自动扣除,您无需另外处理。使用预扣所得税的最常见情况是主要工作以外的雇佣关系,即完成工作协议(DPP,收入不超过 10,000克朗)或执行工作协议(DPČ,收入不超过 4,000 克朗)。

税务居籍决定您应在哪个国家纳税,即您是哪个国家的税务居民。捷克共和国的税务居民每年在捷克居住超过 183 天(即使有间断的),其住所和生活集中点在捷克(与家人一起居住在捷克、在捷克从事个体经营=在捷克创业或上班)。税务居籍与您的国籍无关;税务局将根据您的要求为您出具税务居民证明。有关纳税居籍的更多信息,请参阅 Brno Expat Center 的概述文章。

哪些人没有义务递交纳税申报表:

- 本年度从一名雇主那儿获得收入,并已预缴相应税款的雇员,可在2025年2月15日前要求雇主替他/她进行年度税款结算。需要提供应税收入的所有收据,并提供享受税收抵免的证明文件(见下文)。如果您在这一年中先后受雇于几位雇主,可以同样处理。在这种情况下,要找最后一位雇主办理年度税款结算。

- 本年度只有缴预扣所得税的收入的人员(通常为不超过 10 000 克朗的 DPP,且未在任何单位签署自然人工资税声明,即所谓粉红单)。

- 从一个雇主那儿或先后从几个雇主那儿获得(预缴税款的)收入和预扣所得税收入的人员(通常是主要工作+最高达 10 000克朗的DPP)。

- 在 2024 年期间缴纳统一税(paušální daň)且未违反统一税标准的独立营业人(OSVČ)。

提示:即使您不需要提交纳税申报表,可能还是值得递交,特别是如果您收入较低,并且在这一年中没有申请税收抵免。

哪些人有义务递交纳税申报表:

- 同时为两个雇主工作(即使只有一个月)并为两份工作预缴所得税的人(每个雇主毛工资超过 10 000克朗)。

- 其作为雇员以外的,没有营业许可的所谓偶然收入超过 20 000 克朗的人。该金额为减去所有费用前的毛收入。

- 有定期租金收入的人。

- 拥有有效营业许可但未缴纳统一税或违反统一税标准的人。

- 有资本资产(股票、证券、加密货币等)收入的人。

- 其它除了满足第 586/1992 号法令第 4条4a 和 4b规定的豁免条件以外的特殊情况,。

递交期限和方式

递交纳税申报表有三种方式:

- 2025 年 4 月 1 日前以纸质形式提交(亲临税务局或邮寄)

- 2025年5月2 日前以电子形式提交(用 mojedane.cz 门户网站或数据箱即datová schránka)

- 由税务顾问办理和提交,直至 2025 年 7 月 1 日前提交

您可以用简化表单或完整表单报税。简化表(两页)供仅有工作收入的纳税人使用。完整表(四页)由个体经营者和其他有多种收入的纳税人使用。税务局网站上提供了英文版的表单和详细指南,但必须用捷语填写!

请注意:有数据箱的话,您就有义务以电子形式提交纳税申报表!

我是否可以减少应缴纳的税款?

是的!每个雇员都有权享受纳税人基本津贴。其他税收折让取决于您是否是捷克共和国的纳税居民,即您是否拥有捷克共和国的纳税居籍证明(如上所述)。

请注意!仅以学习或治疗为目的在捷克共和国逗留的人员,一向为捷克共和国税务非居民。

捷克共和国税务居民:

- 在捷克共和国缴纳所有收入,包括来自国外收入的税务。

- 有权享受所有免税部分、所有折让和津贴。

捷克共和国税务非居民,但欧盟/欧洲经济区的税务居民:

- 仅限在以下情况有权享受所有免税部分、所有折让和津贴:

- 90% 的收入来自于捷克共和国

- 独立或通过税务顾问提交纳税申报表,并附上国外收入证明(如果有此类收入)

捷克共和国税务非居民和欧盟/欧洲经济区的税务非居民:

- 仅有资格享受纳税人基本津贴。

可扣除的项目(非征税项目): 课税基础中可扣除哪些项目?

在指定条件下包括:

- 按揭贷款等利息、

- 人寿保险金、

- 慈善捐款,包括无偿献血或捐献血浆(在税务申报表上标为无偿)、

- 养老辅助保险金、

- 人寿保险金、

- 其它:见所得税第 586/1992 号法第 15 条。

税额折让:已计算出来的税款中可扣除什么?

详情和条件,见所得税第 586/1992 号法第35ba条, 35bb条, 35bc条。

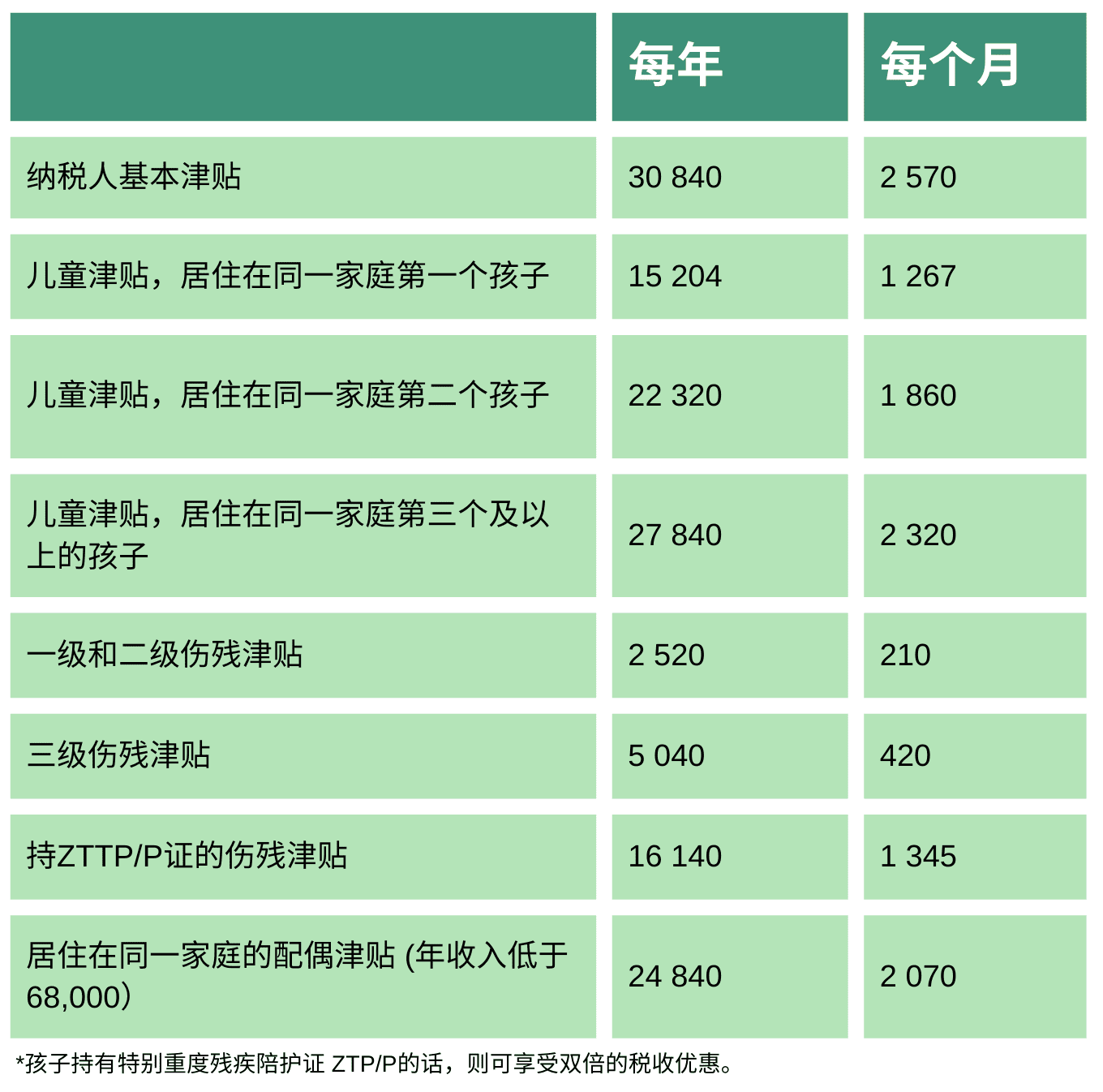

每位雇员和个体经营者都可以通过税收津贴来减少税收。其中有的津贴,可由雇主直接用于您每个月的工资(如纳税人/儿童津贴)。有的津贴,只能在年底后在您的税务申报表或雇主的年度税款结算中使用。纳税人基本津贴,不用提交任何证明;剩余津贴必须有相关资料证明(子女出生证、配偶声明、其他纳税人的雇主出的证明等)。因此,请务必在递交税务居籍证时,同时附上所有证明您有权享受税务折让的文件。

如果您有多种收入来源(主要工作、DPP、个体经营、股票、租金、国外收入等),最好联系会计事务所或税务顾问。他们会在提供所有资料后为您准备税务申报表。

我们希望这篇文章阐明了报税或无需报税的基本规则。如果您到税务局办理税务居籍证明需要翻译,可以联系我们的跨文化工作人员。